کریپتو (Cryptocurrency)، رمزارز، ارز دیجیتال: از پایه تا قله

فهرست مطالب

|

آیا می دانستید اولین رمز ارز، بیت کوین، در سال 2009 پایه گذاری شد و همچنان محبوب ترین رمز ارز امروز است؟

در حال حاضر، بیش از 25,000 رمزارز مختلف در بازار کریپتو وجود دارد که از این میان، بیش از 40 رمز ارز ارزش بازار بالای 1 میلیارد دلار دارند. به عبارت دیگر، ارزش کل بازار کریپتو به حدود 3.29 تریلیون دلار رسیده است که نشان دهنده افزایش 0.50 درصدی طی روز گذشته می باشد. این ارقام چشمگیر نشان می دهد که ارزهای دیجیتال به یک پدیده جهانی تبدیل شده اند.

بی تردید، آشنایی با دنیای ارزهای دیجیتالی برای سرمایه گذاران ایرانی اهمیت ویژه ای دارد. با توجه به اینکه سیستم ارزهای دیجیتال بر پایه فناوری بلاک چین عمل می کند، این سیستم غیرمتمرکز امکان انجام معاملات بدون نیاز به واسطه را فراهم می سازد. علاوه بر این، این بازار می تواند راهی برای مقابله با تورم و فرصتی برای سرمایه گذاری باشد.

در این مقاله، ما راهنمای کاملی از صفر تا صد کریپتو ارائه خواهیم داد. از مفاهیم پایه ای مانند "ارزدیجیتال چیست" تا روش های خرید و فروش امن در ایران، انواع کیف پول ها، و نکات مهم سرمایه گذاری را بررسی خواهیم کرد. همچنین، به چالش های خاص سرمایه گذاران ایرانی در این بازار می پردازیم و راهکارهای عملی برای غلبه بر آنها ارائه می دهیم. با آلنداینوست همراه باشید...

کریپتو چیست؟

در دنیای پرسرعت تکنولوژی، کلمه کریپتوکارنسی به انگلیسی Cryptocurrency را بارها شنیده ایم. اما واقعاً این مفهوم چیست و چگونه زندگی مالی ما را متحول می کند؟

برای جواب به سوال "کریپتو کارنسی چیست؟" باید گفت که کریپتو یا رمزارز نوعی ارزدیجیتال یا پول الکترونیکی است که بر پایه شبکه های غیرمتمرکز مبتنی بر فناوری بلاک چین عمل می کند. برخلاف پول های سنتی، این ارزها نیازی به واسطه های مالی مانند بانک ها ندارند و مستقیماً بین کاربران منتقل می شوند. کریپتو فقط به صورت دیجیتال وجود دارند و با استفاده از روش های رمزنگاری پیچیده، امنیت تراکنش ها تضمین می شود.

کریپتو چیست؟ (به زبان بسیار ساده)

کریپتو (رمزارز)، نوعی پول دیجیتال است که بر بستر بلاک چین و بدون نیاز به بانک ها عمل میکند.

معنی Cryptocurrency (کریپتو به فارسی)

واژه کریپتوکارنسی (Cryptocurrency) از ترکیب دو بخش "کریپتو" (Crypto) به معنای رمزنگاری و "کارنسی" (Currency) به معنای ارز تشکیل شده است. در زبان فارسی، معادل های مختلفی مانند "رمز ارز"، "ارز رمزنگاری شده"، و "ارز رمز" برای آن استفاده می شود. هرچند در محاوره عمومی، "ارز دیجیتال" رایج ترین اصطلاح است. گرچه در حقیقت کریپتو نوعی ارز دیجیتال محصوب میشود.

کریپتو چه تفاوتی با پول سنتی دارد؟

تفاوت های اصلی کریپتو با پول های سنتی عبارتند از:

- شکل فیزیکی: پول سنتی به صورت اسکناس و سکه وجود دارد، اما ارزهای دیجیتال کاملاً مجازی هستند

- نهاد کنترل کننده: پول های سنتی توسط بانک های مرکزی و دولت ها کنترل می شوند، در حالی که ارزهای دیجیتال معمولاً غیر متمرکز هستند

- حریم خصوصی: در تراکنش های رمز ارزها، هویت کاربران محفوظ می ماند

- سرعت و هزینه: انتقال ارزهای دیجیتال، به ویژه در مقیاس بین المللی، سریع تر و کم هزینه تر است

- غیرقابل برگشت بودن: تراکنش های ارزدیجیتال پس از تایید قابل برگشت نیستند

تفاوت ارز دیجیتال با کریپو

اغلب در گفتگوهای مربوط به دنیای مالی و فناوری، اصطلاحات "ارز دیجیتال" و "رمزارز یا کریپتو" به جای یکدیگر به کار برده میشوند، اما درک تفاوت رمزارز و ارز دیجیتال برای فهم بهتر اکوسیستم مالی نوین کاملا ضروری است.

ارز دیجیتال (Digital Currency)

ارز دیجیتال یک تعریف گسترده تر و کلی تر است که به هر نوع پول یا دارایی اطلاق میشود که تنها به صورت الکترونیکی یا دیجیتالی وجود دارد و فاقد شکل فیزیکی (مانند اسکناس یا سکه) است.

ویژگیهای اصلی ارز های دیجیتال:

- شکل فیزیکی ندارند

- قابل انتقال به صورت الکترونیکی هستند

- محدود به یک واحد پولی نیستند

- لزوماً مبتنی بر رمزنگاری نیستند

مثال: پول الکترونیکی که در حساب بانکی خود مشاهده میکنید، یا واحد های پولی درون بازی های آنلاین، همگی نمونههایی از ارز های دیجیتال هستند.

رمزارز (Cryptocurrency)

رمز ارز زیرمجموعه ای از ارز های دیجیتال است که ویژگی منحصر به فرد آن، استفاده از رمزنگاری (Cryptography) برای تأمین امنیت تراکنش ها، کنترل ایجاد واحد های جدید و تأیید انتقال دارایی ها است.

ویژگیهای اصلی رمز ارز:

- مبتنی بر رمزنگاری

- غیرمتمرکز (معمولاً)

- شفافیت و تغییر ناپذیری

- ایجاد واحد های جدید

مثال: بیت کوین (Bitcoin)، اتریوم (Ethereum)، ریپل (Ripple) و بیش از هزاران رمز ارز دیگر که بر پایه بلاکچین و رمزنگاری کار میکنند.

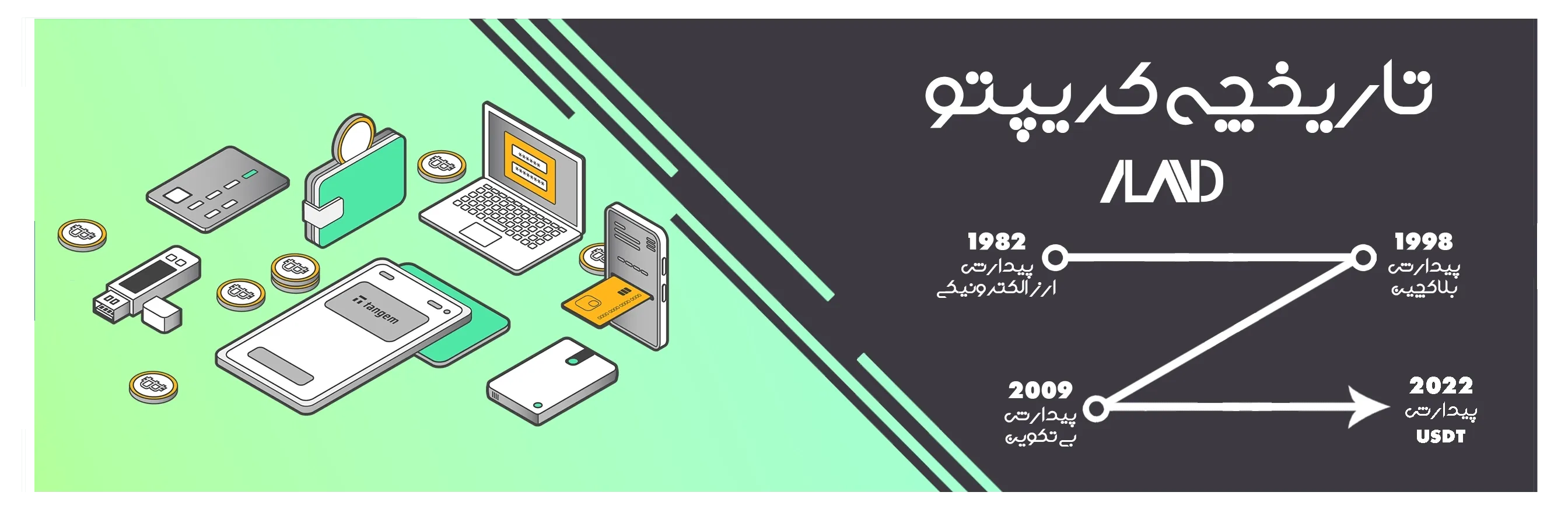

تاریخچه کامل کریپتو (رمزارز)

تلاش های اولیه برای ایجاد پول دیجیتال به دهه ۱۹۸۰ میلادی برمی گردد. در سال ۱۹۸۳، دیوید شام نوعی پول دیجیتال مبتنی بر رمزنگاری به نام ای کش ابداع کرد. او همچنین در سال ۱۹۹۵ پول دیجیتال دیگری به نام دیجی کش را معرفی نمود که امکان تراکنش های ناشناس را فراهم می کرد.

نقطه عطف اصلی در دنیای رمز ارزها در سال ۲۰۰۸ رقم خورد، زمانی که شخص یا گروهی با نام مستعار ساتوشی ناکاموتو مقاله ای با عنوان "بیت کوین: سیستم پولی الکترونیکی همتا به همتا" منتشر کرد. نخستین رمزارز نامتمرکز، بیت کوین، در سال ۲۰۰۹ عرضه شد و از آن زمان تاکنون رمزارزهای متعددی با نام آلت کوین به وجود آمده اند.

پس از بیت کوین، در سال ۲۰۱۱ گروه های دیگر نیز وارد این عرصه شدند. سال ۲۰۱۳ را می توان فصل اول معرفی و عرضه میم کوین ها دانست. در سال ۲۰۱۶، اتریوم به عنوان یکی از مهم ترین آلت کوین ها ظهور کرد و با برگزاری ICO (عرضه اولیه سکه)، سرمایه گذاران را جذب نمود.

در سال ۲۰۱۷، علیرغم نوسانات بازار، بیت کوین توانست به عنوان یک دارایی دیجیتال قابل اعتماد مطرح شود. در همین سال، ارزش کل بازار کریپتوکارنسی ها به بیش از ۳۰۰ میلیارد دلار رسید.

نقطه عطف دیگری در آوریل ۲۰۲۱ رخ داد، زمانی که ارزش کل بازار ارزهای دیجیتال برای اولین بار از ۲ تریلیون دلار عبور کرد. این صنعت به یکی از بزرگترین اهداف خود یعنی پیشی گرفتن از بانک ها دست یافت و ارزش کل بازار ارز های دیجیتال از شاخص S&P بانک ها که ارزش کل سهام قابل معامله بانک های آمریکا را ارزیابی می کند، فراتر رفت.

براساس داده های استاتیستا، نفوذ کاربران کریپتو در سال ۲۰۲۵ از ۱۰٪ فراتر خواهد رفت و به ۱۱.۰۲٪ خواهد رسید که نسبت به ۷.۴۱٪ در سال ۲۰۲۴ افزایش چشمگیری است. در ایالات متحده، ۲۸٪ از بزرگسالان (حدود ۶۵ میلیون نفر) در سال ۲۰۲۵ مالک ارزهای دیجیتال خواهند بود که نسبت به ۱۵٪ در سال ۲۰۲۱ تقریباً دو برابر شده است.

1. پیدایش کریپتو یا رمزارز

ایده اولیه پول دیجیتال به دهه ۱۹۸۰ میلادی با تلاش های دیوید چام برمی گردد. اما نقطه عطف این صنعت، در سال ۲۰۰۸ با انتشار مقاله ای با عنوان "بیت کوین: یک سیستم پرداخت الکترونیکی همتا به همتا" توسط شخصی با نام مستعار ساتوشی ناکاموتو رخ داد. بیت کوین در سال ۲۰۰۹ به عنوان اولین روز ارز موفق جهان عرضه شد.

2. محبوبیت کریپتو

رمز ارزها به دلیل ویژگی های منحصر به فردشان مانند غیرمتمرکز بودن، امنیت بالا، شفافیت، سرعت تراکنش و حفظ حریم خصوصی محبوبیت زیادی پیدا کرده اند. همچنین، قابلیت جابجایی آسان آنها در سطح بین المللی، بدون محدودیت های مرزی، از دیگر دلایل استقبال عمومی از آنهاست.

3. صعود رمزارز ها

در سال ۲۰۱۷، ارزش کل بازار کریپتوکارنسی ها به بیش از ۳۰۰ میلیارد دلار رسید و بیت کوین اولین سقف تاریخی خود را روی ۲۰ هزار دلار ثبت کرد. از آن زمان تاکنون، رشد چشمگیری در این بازار رخ داده و امروزه هزاران رمزارز با کاربردهای متنوع وجود دارند.

کریپتو در دنیای امروز

امروزه، ارزهای دیجیتال کاربردهای بسیار گسترده تری از صرفاً سرمایه گذاری پیدا کرده اند. از پرداخت های روزمره گرفته تا قراردادهای هوشمند، برنامه های غیرمتمرکز (dApps)، توکن های غیرقابل تعویض (NFT) و خدمات مالی غیرمتمرکز (DeFi)، همگی نشان دهنده تکامل و پیشرفت این فناوری هستند. در میان کالکشن NFT ها، میتوان مشاهده کرد که بسیاری از سازندگان این آثار با استفاده از سامانه فری مینت اقدام به ارزش گذاری کرده اند و در نهایت توانسته اند آن ها را لیست گذاری کنند.

بلاکچین کریپو (Blockchain)

فناوری بلاک چین را می توان قلب تپنده دنیای ارزهای دیجیتال دانست. این فناوری انقلابی، همان چیزی است که امکان وجود و عملکرد رمزارزهایی مانند بیت کوین و اتریوم را فراهم کرده است.

بلاک چین در اصل یک دفتر کل دیجیتال توزیع شده است که تراکنش ها یا داده ها را در شبکه ای از رایانه ها (گره ها) به روشی شفاف، تغییرناپذیر و مقاوم در برابر دستکاری ثبت می کند. داده ها در «بلوک هایی» ذخیره می شوند که به صورت رمزنگاری به هم متصل شده و یک «زنجیره» زمانی را تشکیل می دهند.

آنچه بلاک چین را منحصر به فرد میکند، غیرمتمرکز بودن آن است. بر خلاف سیستم های سنتی، هیچ مرجع یا نهاد واحدی وجود ندارد که آن را کنترل کند. در عوض، گروهی از رایانه ها که به آنها نود (Node) می گویند، شبکه را مدیریت می کنند.

این فناوری برای اولین بار در سال 1991 توسط استوارت هابر و دبلیو اسکات استور نتتا توصیف شد، اما عملاً تا سال 2008 که ساتوشی ناکاموتو مفهوم بلاک چین توزیع شده را در وایت پیپر بیت کوین مطرح کرد، مورد توجه قرار نگرفت.

نقش بلاکچین در ایجاد کریپتو (رمزارز)

بلاک چین، تکنولوژی زیربنایی رمزارزها، یک دفتر کل دیجیتال است که تاریخچه تمام تراکنش ها را ثبت می کند. این فناوری امکان ثبت تراکنش ها به صورت شفاف، امن و غیرقابل تغییر را فراهم می کند. بلاک چین با حذف نیاز به واسطه ها، امکان تراکنش مستقیم بین افراد را فراهم می سازد.

بلاک چین شش ویژگی اصلی دارد:

- تغییرناپذیری و شفافیت

- غیرمتمرکز بودن

- امنیت پیشرفته

- دفتر کل توزیع شده

- مکانیسم اجماع

- سرعت در تسویه واریزها

در سیستم بلاک چین، همه چیز شفاف است. اطلاعات تراکنش ها نه فقط توسط یک نهاد مرکزی مثل بانک، بلکه توسط همه افراد حاضر در شبکه بررسی و تایید می شود. پس از انجام تراکنش، هیچکس قدرت تغییر اطلاعات مربوط به آن را ندارد و همه افراد در شبکه می توانند اطلاعات تراکنش را ببینند.

از زمان معرفی بیت کوین در سال 2009، استفاده از بلاک چین از طریق ایجاد ارزهای دیجیتال مختلف، پیدایش دیفای (DeFi)، توکن های غیرقابل تعویض (NFT) و فری مینت و قراردادهای هوشمند (Smart Contract) افزایش یافته است.

علاوه بر کاربرد در ارزهای دیجیتال، بلاک چین پتانسیل زیادی برای متحول کردن صنایع مختلف از طریق ایجاد اعتماد، امنیت و کارایی دارد. امروزه این فناوری در زنجیره تامین، مدیریت انبار، سیستم های رأی گیری و حتی حفاظت از سوابق پزشکی مورد استفاده قرار می گیرد.

آلت کوین ها (Altcoins)

پس از معرفی بیت کوین و موفقیت آن، دنیای ارزهای دیجیتال شاهد ظهور هزاران رمزارز دیگر بود که به آنها آلت کوین (Altcoin) گفته می شود. واژه آلت کوین از ترکیب دو کلمه انگلیسی «Alternative» به معنای جایگزین و «Coin» به معنای سکه یا ارز تشکیل شده است. به بیان ساده، هر رمز ارز به جز بیت کوین، آلت کوین محسوب می شود.

امروزه بالغ بر ۵۰۰۰ آلت کوین در بازار وجود دارد که حدود ۸۰ درصد از حجم کل بازار کریپتو را در اختیار گرفته اند. این ارزها با هدف برطرف کردن محدودیت ها و کاستی های بیت کوین پا به عرصه گذاشته اند. برای مثال، بیت کوین با پردازش تنها ۷ تراکنش در ثانیه، ظرفیت تبدیل شدن به ارزی برای تراکنش های روزمره را ندارد، در حالی که بسیاری از آلت کوین ها مانند ترون می توانند تا ۲۰۰۰ تراکنش در ثانیه را پردازش کنند.

اولین آلت کوین تاریخ، لایت کوین بود که در سال ۲۰۱۱ از انشعاب (فورک) بلاک چین بیت کوین ایجاد شد. پس از آن، مهم ترین تحول با معرفی اتریوم در سال ۲۰۱۵ رخ داد که با ارائه قراردادهای هوشمند، تحول شگرفی در دنیای کریپتو ایجاد کرد. از نظر ارزش بازار، اتریوم همواره پس از بیت کوین در رتبه دوم قرار داشته است.

آلت کوین ها انواع مختلفی دارند، از جمله:

- توکن های پرداختی: مانند لایت کوین و بیت کوین کش

- استیبل کوین ها: مانند تتر که ارزش ثابتی معادل یک دلار دارد

- توکن های کاربردی: مانند اتر که برای پرداخت هزینه تراکنش ها در شبکه اتریوم استفاده می شود

- توکن های حاکمیتی: که به دارندگان حق تصمیم گیری در داخل شبکه را می دهد

- میم کوین ها: مانند دوج کوین که در ابتدا به عنوان یک شوخی معرفی شدند

از مزایای آلت کوین ها می توان به سرعت بیشتر تراکنش ها، کارمزد کمتر و کاربردهای متنوع تر اشاره کرد. با این حال، لیست قیمت رمزارز به شدت به بیت کوین وابسته است و ریسک کلاهبرداری در برخی پروژه ها وجود دارد.

شت کوین ها (Shitcoins)

در میان هزاران رمزارز موجود در بازار، گروهی با عنوان تحقیرآمیز "شت کوین" (Shitcoin) شناخته می شوند. این اصطلاح برای توصیف ارزهای دیجیتالی به کار می رود که فاقد ارزش، کاربرد واقعی و هدف مشخص هستند.

شت کوین ها در واقع پروژه هایی هستند که بدون پشتوانه مشخص و اغلب با هدف سودجویی کوتاه مدت ایجاد شده اند. این ارزها معمولاً در زمان کوتاهی رشد زیادی می کنند که به این حالت "پامپ" (Pump) می گویند و پس از آن دچار ریزش شدید قیمت می شوند که اصطلاحاً "دامپ" (Dump) نامیده می شود.

ویژگی های اصلی شت کوین ها عبارتند از: تیم توسعه دهنده ناشناس، قیمت گذاری مبتنی بر حدس و گمان، فقدان هویت مستقل، قیمت پایین هنگام ورود به بازار، هدف نامشخص، و بی توجهی به استانداردها. در بسیاری موارد، این ارزها از پروژه های موفق کپی برداری می کنند و هیچ نوآوری خاصی ارائه نمی دهند.

باید به یاد داشت که برخی آلت کوین ها لزوماً شت کوین نیستند. اگرچه عده ای تندرو همه آلت کوین ها را شت کوین خطاب می کنند، این دیدگاه صحیح نیست زیرا آلت کوین های بسیار ارزشمندی در بازار وجود دارند.

رایج ترین روش کلاهبرداری در شت کوین ها، ایجاد مشکلی است که حتی وجود خارجی ندارد. تقریباً ۹۹ درصد کوین های موجود در بازار ادعا می کنند مسئله بزرگی را حل می کنند، در حالی که چنین نیست.

برای شناسایی شت کوین ها می توان به این نشانه ها توجه کرد: نداشتن وایت پیپر، تیم توسعه دهنده ناشناس یا غیرشفاف، تبلیغات بیش از حد در شبکه های اجتماعی، نقشه راه غیر واقعی یا مبهم، و حجم معاملات پایین یا نوسانات شدید قیمت.

جالب است بدانید که برخی از میم کوین ها (Meme Coin) مانند دوج کوین که در ابتدا به عنوان یک شوخی ساخته شده بودند، علیرغم تطابق با تعریف شت کوین، به دلیل حمایت جامعه کاربران و افراد مشهور مانند ایلان ماسک، رشد قابل توجهی داشته اند.

با وجود ریسک های زیاد، برخی افراد همچنان در شت کوین ها سرمایه گذاری می کنند. دلیل اصلی آن، امید به بازدهی بالا در مدت زمان کوتاه است. در مواردی، سرمایه گذاری حداقلی می تواند بیشترین بازدهی را داشته باشد، اما باید اهداف مشخصی تعیین کنید و از نظر عاطفی به کوین وابسته نباشید.

در نهایت، سرمایه گذاری در شت کوین ها بیشتر شبیه قمار است. برخی ممکن است سود خوبی کسب کنند، اما بسیاری از افراد سرمایه خود را از دست می دهند. پس بهتر است پیش از سرمایه گذاری تحقیقات کاملی انجام دهید و خطرات آن را بسنجید.

کریپتو در ایران

طی دهه گذشته، رمز ارزها در ایران به تدریج جایگاه خود را در میان کاربران و سرمایه گذاران پیدا کرده اند. ظهور بیت کوین در سال ۲۰۰۹، آغازی برای ورود فناوری بلاک چین به ایران بود. البته در سال های ابتدایی، آشنایی ایرانیان با این پدیده محدود بود و بیشتر در میان علاقه مندان به فناوری شناخته می شد.

نقطه عطف محبوبیت ارزهای دیجیتال در ایران به سال های ۲۰۱۶ و ۲۰۱۷ برمی گردد. در این دوره، با رشد چشمگیر قیمت بیت کوین و افزایش آگاهی عمومی، استفاده از رمز ارزها در کشور گسترش یافت. بسیاری از ایرانیان به دلیل محدودیت های مالی ناشی از تحریم ها، از رمز ارزها به عنوان ابزاری برای انجام تراکنش های بین المللی استفاده کردند.

از نظر قانونی، وضعیت ارزهای دیجیتال در ایران همچنان در هاله ای از ابهام قرار دارد. اگرچه دولت به صورت رسمی ارزهای رمزنگاری شده را ممنوع نکرده، اما طبق مصوبه هیئت وزیران در سال ۱۳۹۸، استفاده از رمزارزها در مبادلات داخلی مجاز نیست. با این حال، طبق ماده ۲ قانون مجازات اسلامی، هر فعلی که در قانون برای آن مجازات تعیین نشده باشد، جرم محسوب نمی شود؛ بنابراین خرید، فروش یا سرمایه گذاری در ارزهای دیجیتال در ایران جرم نیست.

نکته قابل توجه این است که در سال ۲۰۱۹، دولت ایران استخراج رمز ارزها را به رسمیت شناخت و قوانینی برای صدور مجوز ماینینگ تصویب کرد. این اقدام باعث شد ایران به یکی از مراکز اصلی استخراج بیت کوین در جهان تبدیل شود، به طوری که حدود ۸٪ از استخراج جهانی بیت کوین در ایران انجام می شود.

امروزه علاقه ایرانیان به سرمایه گذاری در رمزارزها همچنان رو به افزایش است. طبق گزارش ها، در سال ۲۰۲۴ حدود ۱۳.۵٪ از جمعیت ایران، معادل ۱۲ میلیون نفر، در حوزه رمز ارزها فعالیت دارند و حجم معاملات روزانه بین ۱۶ تا ۲۰ میلیون دلار تخمین زده می شود. گردش مالی سالانه رمزارزها در ایران در سال ۱۴۰۳ به ۴۲۰ هزار میلیارد تومان رسیده است.

با ارزش کریپتو های جهان

بازار ارزهای دیجیتال در سال های اخیر رشد چشمگیری داشته است. در اوج دوران شکوفایی سال ۲۰۲۱، ارزش کل این بازار به حدود ۳ هزار میلیارد دلار رسید، اگرچه پس از نوسانات و ریزش های شدید، این رقم اکنون به حدود ۱.۱ هزار میلیارد دلار کاهش یافته است. با وجود این رقم قابل توجه، مقایسه بازار رمز ارزها با دیگر بازارهای موازی نشان می دهد که این صنعت همچنان مراحل اولیه توسعه خود را طی می کند. برای نمونه، ارزش بازار جهانی طلا حدود ۱۱.۳ تریلیون دلار است و حتی شرکت هایی مانند آمازون، اپل و مایکروسافت ارزشی بیشتر از کل بازار کریپتو دارند.

در میان هزاران رمز ارز موجود، بیت کوین همچنان سلطان بی رقیب است. این ارزدیجیتال با ارزش بازار حدود ۸۵۷ میلیارد دلار، بیش از سه برابر نزدیک ترین رقیب خود یعنی اتریوم با ۲۷۴ میلیارد دلار ارزش دارد. بیت کوین و اتریوم به ترتیب ۶۳.۷۱ درصد و ۹.۱۸ درصد از سهم کل بازار ارزهای دیجیتال را به خود اختصاص داده اند. نوسانات رمز ارز های را میتوان با چک کردن نقشه بازار رمزارز به صورت کلی بررسی کرد.

علاوه بر این دو غول بزرگ، بایننس کوین (BNB) با ارزش بازار حدود ۱۰۰ میلیارد دلار، سولانا با ارزش تقریبی ۹۰ میلیارد دلار و کاردانو با ارزش حدود ۳۵ میلیارد دلار در رده های بعدی قرار دارند. رمز ارز تتر که یک استیبل کوین محسوب می شود، بیشترین میزان خرید و فروش را در بازار به خود اختصاص داده است.

مقایسه وضعیت فعلی با سال ۲۰۱۳ نشان می دهد چگونه دنیای رمزارزها متحول شده است. در سال ۲۰۱۳، پس از بیت کوین که ارزش بازاری معادل ۱.۲۹ میلیارد دلار داشت، لایت کوین با ۶۲.۳ میلیون دلار در رتبه دوم قرار داشت. بسیاری از رمزارزهای آن زمان مانند نیم کوین، پیرکوین و دواکوین امروزه یا کاملاً از بین رفته اند یا اهمیت خود را از دست داده اند.

در حال حاضر، بیش از ۳۳,۶۵۷ رمزارز در ۵۱ صرافی بین المللی معامله می شوند. با این وجود، بسیاری از این ارزها غیرفعال یا کاملاً بی ارزش هستند.

صرافی های کریپتو (رمزارز)

برای ورود به دنیای معاملات ارزدیجیتال، نیاز به پلتفرم هایی داریم که به آنها «صرافی ارزدیجیتال» یا «کریپتو اکسچنج» می گویند. این پلتفرم ها محلی برای خرید، فروش و نگهداری رمز ارزها هستند و نقش مهمی در اکوسیستم ارزهای دیجیتال ایفا می کنند.

انتخاب صرافی مناسب برای معامله گران رمزارز بسیار حیاتی است. مهم ترین معیارهایی که باید هنگام انتخاب یک صرافی در نظر بگیرید عبارتند از:

- امنیت: اولین و مهم ترین فاکتور که شامل احراز هویت دو مرحله ای، ذخیره سازی سرد دارایی ها و استانداردهای امنیتی است

- اعتبار و شهرت: سابقه فعالیت، تعداد کاربران و نظرات سایر معامله گران

- نقدینگی و حجم معاملات: که در سرعت انجام معاملات و قیمت ها تاثیر مستقیم دارد

- کارمزد معاملات: میزان کارمزد خرید، فروش و برداشت که می تواند بر سود شما تاثیر بگذارد

- تنوع رمزارزها: تعداد ارزهای دیجیتال قابل معامله در صرافی

در میان صرافی های بین المللی، بایننس با حجم معاملات بالا و بیش از ۶۰۰ رمزارز مختلف، کوین بیس با رابط کاربری ساده، کریپتو.کام با امنیت بالا و کوکوین با پشتیبانی از ۷۰۰+ رمزارز از معتبرترین گزینه ها هستند. البته بسیاری از این صرافی ها به دلیل تحریم ها، کاربران ایرانی را پذیرش نمی کنند.

در ایران، نوبیتکس با بیش از ۱۰ میلیون کاربر و ۶ سال سابقه، بزرگترین صرافی داخلی محسوب می شود که امکان معامله نزدیک به ۱۰۰ رمز ارز را در دو بازار تتری و ریالی فراهم می کند. علاوه بر این، صرافی های ایرانی دیگری نیز فعالیت می کنند که هر کدام ویژگی های منحصر به فردی دارند.

هنگام مقایسه صرافی های ایرانی و خارجی، باید به فاکتورهایی مانند سهولت واریز و برداشت ریال، کارمزد معاملات، احراز هویت، پشتیبانی و امنیت توجه داشت. به طور کلی، برای انتخاب بهترین صرافی، تحقیق شخصی و بررسی دقیق فاکتورهای امنیتی، کارمزد و خدمات متناسب با نیازهای خود ضروری است.

نحوه خرید و فروش (کریپتو) در ایران

یکی از چالش های مهم برای علاقه مندان به بازار رمز ارزها در ایران، انتخاب روش مناسب برای ورود به این بازار است. با وجود محدودیت های موجود، راه های متعددی برای خرید و فروش ارزدیجیتال در ایران وجود دارد که هر کدام مزایا و معایب خاص خود را دارند.

مقایسه صرافی های ایرانی و خارجی

صرافی های ایرانی مانند نوبیتکس، اکسیر، تبدیل و بیت پین با ارائه خدمات متناسب با نیازهای بازار داخلی و مطابق با قوانین ایران، امکان دسترسی راحت تر و امن تر به دنیای ارزهای دیجیتال را فراهم می کنند.

مهم ترین مزیت این صرافی ها امکان واریز و برداشت مستقیم ریال است. از طرفی، این صرافی ها محدودیت هایی نیز دارند، از جمله تنوع کمتر رمز ارز ها و کارمزد نسبتاً بالاتر.

در مقابل، صرافی های خارجی مانند کوکوین و ال بنک تنوع بیشتری از رمز ارزها را با کارمزد کمتر ارائه می دهند. همچنین برخی از این صرافی ها امکان معامله بدون احراز هویت را فراهم می کنند. با این حال، استفاده از صرافی های خارجی برای ایرانیان خطراتی نیز دارد. به عنوان مثال، صرافی های بزرگی مانند بایننس و مکسی اخیراً احراز هویت را اجباری کرده و کاربران ایرانی را تحریم کرده اند.

روش های پرداخت: کارت بانکی، تتر، انتقال بانکی

در صرافی های ایرانی، معمولاً سه روش اصلی برای واریز وجود دارد:

- واریز شتابی: مستقیماً از طریق درگاه بانکی انجام می شود.

- واریز شناسه دار: در این روش باید مبلغ را به حساب صرافی واریز کرده و شناسه تراکنش را وارد کنید.

- انتقال رمزارز: می توانید رمز ارزهای خود را از کیف پول یا صرافی دیگری به صرافی مورد نظر منتقل کنید.

حداقل مبلغ خرید در بیشتر صرافی های ایرانی حدود ۵۰,۰۰۰ تومان است. بنابراین با این مبلغ یا بیشتر می توانید اقدام به خرید رمزارز کنید. نکته مهم این است که برای واریز ریال، باید حتماً از کارت بانکی به نام خودتان استفاده کنید.

مراحل ثبت نام و احراز هویت در صرافی ها

فرآیند ثبت نام در صرافی های ایرانی معمولاً ساده و سریع است و به طور کلی شامل مراحل زیر می شود:

- ثبت شماره تلفن همراه یا ایمیل و دریافت کد تایید

- ایجاد رمز عبور امن (ترکیبی از حروف و اعداد)

- تکمیل اطلاعات هویتی شامل نام، نام خانوادگی، کد ملی و تاریخ تولد

- بارگذاری تصویر مدرک شناسایی (کارت ملی، شناسنامه، گواهینامه یا کارت پایان خدمت)

- تایید شماره موبایل

- ثبت اطلاعات حساب بانکی

نکته: زمان احراز هویت در صرافی های ایرانی معمولاً کمتر از ۵ دقیقه است و پس از آن می توانید معاملات خود را آغاز کنید. سطوح مختلف احراز هویت، امکانات متفاوتی را فراهم می کند؛ مثلاً در سطح یک، محدودیت هایی برای میزان برداشت روزانه وجود دارد که با ارتقای سطح احراز هویت، این محدودیت ها کاهش می یابد.

کیف پول کریپتو (Wallet)

پس از ورود به دنیای رمزارز ها، انتخاب کیف پول مناسب یکی از مهم ترین تصمیماتی است که باید بگیرید. کیف پول ارزدیجیتال (Wallet) در واقع نرم افزار یا سخت افزاری است که کلیدهای خصوصی شما را ذخیره می کند. برخلاف تصور عامه، رمزارزها در کیف پول ذخیره نمی شوند، بلکه در بلاک چین ثبت می شوند و کیف پول تنها ابزاری برای دسترسی به آنهاست.

تفاوت کیف پول گرم و سرد

کیف پول های گرم (Hot Wallet) به اینترنت متصل هستند و برای معاملات روزانه مناسب اند. انواع آن شامل کیف پول های تحت وب، نرم افزارهای دسکتاپ و اپلیکیشن های موبایل می شود. این کیف پول ها راحت تر وسریع تر هستند، اما در مقابل حملات سایبری آسیب پذیرترند.

در مقابل، کیف پول های سرد (Cold Wallet) آفلاین بوده و با اینترنت ارتباط ندارند. کیف پول های سخت افزاری، کاغذی و فلزی از این دسته اند. این نوع کیف پول ها امنیت بالاتری دارند و برای نگهداری طولانی مدت و مقادیر زیاد رمزارز توصیه می شوند.

نحوه استفاده از کیف پول سخت افزاری

کیف پول های سخت افزاری مانند لجر (Ledger) و ترزور (Trezor) محبوب ترین گزینه ها برای نگهداری امن رمزارزها هستند. برای راه اندازی این کیف پول ها باید:

- دستگاه را به کامپیوتر متصل کنید

- نرم افزار مخصوص آن را نصب کنید

- یک پین کد ایجاد کنید

- عبارت بازیابی (Seed Phrase) را یادداشت کرده و در جایی امن نگهداری کنید

- والت را با ارزهای مورد نظر خود راه اندازی کنید

- هرگز عبارت بازیابی را به صورت دیجیتالی ذخیره نکنید یا عکس نگیرید، زیرا این کار امنیت شما را به خطر می اندازد.

نکات امنیتی برای جلوگیری از هک و سرقت

افزون بر انتخاب کیف پول مناسب، رعایت اصول امنیتی زیر ضروری است:

- احراز هویت دو مرحله ای را فعال کنید

- رمز عبور قوی با ترکیبی از حروف، اعداد و نمادها استفاده کنید

- به ایمیل های فیشینگ و وب سایت های جعلی دقت کنید

- نرم افزارهای ضد ویروس خود را به روز نگه دارید

- کلیدهای خصوصی خود را با هیچکس به اشتراک نگذارید

- از شبکه های وای فای عمومی برای دسترسی به کیف پول استفاده نکنید

- نسخه پشتیبان از عبارت بازیابی تهیه کنید

در نهایت، راهبرد "3-2-1" را برای نگهداری ارزهای دیجیتال خود در نظر بگیرید: مقادیر کم در کیف پول گرم برای معاملات روزانه، مقادیر متوسط در کیف پول نرم افزاری با امنیت بالا، و سرمایه های اصلی در کیف پول سخت افزاری.

کاربرد های کریپتو در زندگی روزمره

امروزه ارزهای دیجیتال از مرحله نوآوری صرف گذشته و وارد زندگی روزمره ما شده اند. این ابزارهای مالی نوین کاربردهای متنوعی پیدا کرده اند که فراتر از سرمایه گذاری صرف است. در ادامه، سه کاربرد اصلی این فناوری را بررسی می کنیم.

خرید کالا و خدمات با کریپتو

خرید با بیت کوین فرآیندی نسبتاً ساده است که شامل چند مرحله کلیدی می شود: ایجاد کیف پول دیجیتال، خرید بیت کوین، یافتن فروشندگان پذیرنده، انجام معامله، تأیید تراکنش و دریافت کالا یا خدمات. این روش پرداخت مزایای متعددی دارد، از جمله:

- امنیت بالا به دلیل استفاده از فناوری بلاک چین

- حفظ حریم خصوصی با وجود ثبت عمومی تراکنش ها

- انجام معاملات بین المللی آسان تر و کم هزینه تر

- انعطاف پذیری و سهولت در استفاده از هر نقطه دنیا

فروشگاه های آنلاین متعددی مانند آمازون (با استفاده از کارت های هدیه)، مایکروسافت، نیو اگ و اورستاک بیت کوین را به عنوان روش پرداخت می پذیرند. همچنین پلتفرم هایی مانند وردپرس، ردیت و نیم چیپ امکان پرداخت با بیت کوین را فراهم کرده اند. در صنعت گردشگری نیز شرکت هایی مانند اکسپدیا، ایربالتیک و Cheapair از بیت کوین پشتیبانی می کنند.

ترید در بازار کریپتو

همانند بازار بورس، سرمایه گذاری و ترید دو رویکرد متفاوت در بازار کریپتو هستند. سرمایه گذاری معمولاً به نگهداری طولانی مدت ارزهای دیجیتال با هدف سود بلندمدت اشاره دارد، در حالی که ترید و والیوم ترید شامل خرید و فروش مکرر در بازه های زمانی کوتاه تر با هدف کسب سود از نوسانات قیمت است. در بازار بورس ما شاهد لیست قیمت سهامی بورس و همینطور نمای کلی از این بازار تحت عنوان نقشه بازار بورس هستیم که تمامی این موارد در بازار کریپتو قابل مشاهده است.

برای ورود به این حوزه، ابتدا باید صرافی معتبر انتخاب کنید و سپس استراتژی مشخصی برای خود تعیین نمایید. تحلیل تکنیکال و فاندامنتال می تواند به تصمیم گیری بهتر کمک کند. در عین حال، مدیریت ریسک و تنوع بخشی به سبد سرمایه گذاری از اصول مهم موفقیت در این بازار است.

استفاده از رمزارز در انتقال پول بین المللی

یکی از کاربردهای مهم ارزهای دیجیتال، تسهیل انتقال پول بین المللی است. بیت کوین و سایر رمزارزها به دلیل ماهیت بدون مرز خود، راه حل جذابی برای حواله های خارجی محسوب می شوند. به عبارت دیگر، با استفاده از این روش، نیازی به ارسال پول از طریق بانک یا خدمات انتقال پول سنتی نیست.

در این روش، فرستنده و گیرنده تنها به یک کیف پول ارزدیجیتال نیاز دارند. این فرایند در مقایسه با روش های سنتی که بین ۱ تا ۴ روز کاری زمان می برند، در عرض چند دقیقه انجام می شود. علاوه بر سرعت بالاتر، کارمزد پایین تر نیز از مزایای این روش است.

به طور کلی، استفاده از رمزارزها برای انتقال پول بین المللی، راه حلی مناسب برای فریلنسرها، دانشجویان و شرکت های ایرانی است که با محدودیت های ناشی از تحریم ها مواجه هستند.

استکینگ کریپنو (رمزارز)

استکینگ یکی از روشهای سرمایهگذاری در بازار سرمایه است که در آن، سرمایهگذاران به خرید و نگهداری سهام شرکتها با هدف کسب سود از افزایش قیمت آنها میپردازند. این روش معمولاً بهعنوان یک روش بلندمدت برای سرمایهگذاری در بازار سرمایه مورد استفاده قرار میگیرد و در طولانیمدت انجام میشود.

استکینگ به معنای نگهداری سهام برای مدت زمان طولانی است، که معمولاً بیش از یک سال طول میکشد. سرمایهگذاران استکینگ به دنبال تحقق سود از طریق رشد طولانیمدت سهام شرکتها هستند و تمایل دارند به موفقیت ورشد بلندمدت شرکتهایی که سهام آنها را خریداری کردهاند، دست یابند.

درعین حال، استکینگ نیازمند تحلیل دقیق و بررسی کامل شرکتها و فعالیتهای آنها است. سرمایهگذاران استکینگ باید قادر باشند ارزیابی کنند که آیا یک شرکت پتانسیل رشد بلندمدت دارد یا خیر، و براساس این ارزیابیها تصمیم بگیرند که آیا سهام آن شرکت را بخرند یا نه.

استکینگ به دلیل طبیعت بلندمدت آن، ممکن است با ریسکهایی همراه باشد، اما سود آن نیزمیتواند بلندمدت و پایدارباشد. بهطور کلی، استکینگ به سرمایهگذاران اجازه میدهد تا ازرشد شرکتها در طول زمان بهرهمند شوند و از افزایش قیمت سهام بهرهمند شوند.

استیکینگ یک فرآیند مشابه استخراج بیتکوین است، با این تفاوت که نیاز به منابع کمتری دارد. در حالی که بیتکوین ازروش اثبات کار (PoW) برای اجماع استفاده میکند، برخی از کوینهای دیگر مانند کاردانو، نئو و آنتولوژی از مکانیسم اثبات سهام (PoS) استفاده میکنند.

همه ارزهای دیجیتال قادر به ارائه استیکینگ نیستند. ارزهایی مثل ترون و کاردانو و ترون قابلیت استیک کردن دارند در حالیکه ارز بیتکوین این قابلیت را ندارد.

ضوابط استیکینگ رمزارزها چیست؟

مسئله اساسی این است که بلاکچین مورد نظر از مکانیسم اثبات سهام استفاده کند. شرایط استفاده از سرویس استیکینگ کاملاً مشخص است. ضوابط استیکینگ فردی به شرح زیر است:

- کیف پول باید به صورت 24/7 و در هفت روز هفته آنلاین باشد (مگر اینکه از استیکینگ سرد استفاده کنید).

- کیف پول باید از استیکینگ پشتیبانی کند.

- معمولاً قبل از دریافت پاداش استیکینگ، چند روز از سررسید کوینهایتان باید گذشته باشد.

- ممکن است حداقل یک مقدار کوین برای استیکینگ تعیین شود.

هر بلاک چین قوانین مختلفی دارد. بنابراین توصیه میشود که برای درک قوانین مربوط به هر کوین بهخوبی تحقیق کنید. میتوانید کامپیوترتان را به صورت 24/7 و متصل به اینترنت نگه دارید، یک سرور خصوصی مجازی بخرید، یا از سرویسی که خدمات استیکینگ را ارائه میدهد استفاده کنید. توجه داشته باشید که در دو روش اول قادر به مدیریت کلیدهای خصوصی خود هستید، اما در روش آخر، شرایط کاملا متفاوت است و شما قادر به اینکار نیستید.

کریپتو در سال 2025 (1403-1404 شمسی)

سال 2025 داره به پایان میرسه و حالا وقتش رسیده که به عقب برگردیم و ببینیم در دنیای کریپتو چه اتفاقاتی افتاد. این سال برای رمزارز ها پر از فراز و نشیب بود و شاهد تحولات مهمی در این حوزه بودیم که الان به چند مورد می پردازیم.

1. هاوینگ بیت کوین در سال گذشته

همانطور که پیش بینی می شد، هاوینگ بیت کوین در سال 2024، تاثیرات قابل توجهی بر بازار داشت. کاهش پاداش استخراج بیت کوین، باعث کاهش عرضه این ارز شد. این موضوع در ابتدا منجر به نوسانات قیمتی شد، اما در ادامه تو سال 2025، با افزایش تقاضا و کاهش عرضه، قیمت بیت کوین به طور قابل توجهی افزایش یافت. این افزایش قیمت، اعتماد سرمایه گذاران را به این ارز دیجیتال افزایش داد و باعث شد بیت کوین به عنوان یک دارایی امن تر شناخته شود.

2. پذیرش گسترده ETF های بیت کوین

یکی از مهم ترین اتفاقات سال 2025، پذیرش گسترده صندوق های قابل معامله در بورس (ETF) بیت کوین بود. این موضوع باعث شد سرمایه گذاران نهادی و بزرگ، به راحتی بتوانند در بیت کوین سرمایه گذاری کنند. ورود این سرمایه گذاران حجم معاملات را افزایش داد و به پایداری بیشتر بازار کمک کرد. این امر همچنین باعث شد بیت کوین به عنوان یک دارایی قانونی و معتبر در نظر گرفته شود.

3. رشد و بلوغ بازار کیپتو

در سال 2025، بازار رمزارز ها به بلوغ بیشتری رسید و پروژه های جدید و نوآورانه ای ظهور کردند که راه حل های جدیدی را برای مشکلات موجود ارائه می دادند. اتریوم همچنان به عنوان یکی از ارزهای پیشرو، با به روزرسانی های مداوم و توسعه قراردادهای هوشمند، نقش مهمی در این بازار ایفا کرد. کاردانو و سولانا هم با ارائه فناوری های جدید و بهبود مقیاس پذیری، جایگاه خود را در بازار تثبیت کردند.

4. افزایش پذیرش در صنایع مختلف

ارزهای دیجیتال در سال 2025 در صنایع مختلف، از جمله تجارت الکترونیک، بازی های آنلاین، خدمات مالی و حتی املاک، پذیرش بیشتری پیدا کردند. این پذیرش گسترده، نشان دهنده اعتماد بیشتر به این فناوری و کاربردهای متنوع آن بود. استفاده از کریپتو در تراکنش های روزمره، به تدریج افزایش یافت و این موضوع، به رشد و توسعه این بازار کمک کرد.

5. چالش ها و درس های آموخته شده

سال 2025، با وجود موفقیت ها، با چالش هایی نیز همراه بود. نوسانات قیمتی، همچنان یک نگرانی برای سرمایه گذاران بود. مسائل امنیتی و کلاهبرداری ها، همچنان تهدیدی برای این بازار محسوب می شدند. اما این چالش ها، باعث شد تا فعالان این حوزه، به دنبال راه حل های امنیتی بهتر و قوانین و مقررات شفاف تر باشند.

هر یک واحد بیتکوین چند ساتوشی است؟

هر یک واحد بیتکوین از 100,000,000 واحد کوچکتر که ساتوشی نام دارد تشکیل شده است. افراد علاقهمند به خرید و فروش این ارز میتوانند در صورت نداشتن سرمایه مناسب برای خرید یک واحد کامل بیتکوین، به مقدار لازم ساتوشی بگیرند.

هاوینگ (Halving) بیتکوین هر چند وقت یکبار اتفاق میافتد؟

هاوینگ بیتکوین که باعث سخت تر شدن ماینینگ و بدست آوردن این ارز میشود، تقریبا هر 4 سال یکبار اتفاق میافتد.

حداکثر مقدار عرضه هر کوین کریپتو چه مقدار است؟

ماکسیمم یا حداکثر مقداره عرضه هر کوین متفاوت است. به عنوان مثال عرضه نهایی بیتکوین 21,000,000 خواهد بود. همچنین برخی ارزها مانند اتریوم عرضه نهایی ندارند، به این معنی که تا بینهایت کوین برای آنها عرضه خواهد شد.

چقدر طول میکشد تا تمام کوین های بیتکوین در بازار عرضه شوند؟

با توجه به محاسبات مربوط به زمان مورد نیاز ماین و فرآیند هاوینگ که این پروسه را دشوارتر میکند، به طور میانگین 125 سال دریگر زمان میبرد تا تمام 21 میلیون ارز دیجیتال بیتکوین در بازار عرضه شود.

خالق ارز های دیجیتال چه کسی است؟

زمانی که به ارز های دیجیتال فکر میکنیم، اولین و قدرتمند ترین ارز بازار، بیتکوین، اولین چیزی است که به ذهنمان میآید. بیتکوین اولین ارز دیجیتال در بازار کریپتو بوده و امروز همچنان بالغ بر 48% از بازار را به خود اختصاص داده است. خالق بیتکوین فردی ناشناس است که با نام ساتوشی ناکاموتو مشهور شده است اما هویت او همچنان مشخص نیست.

آخرین دورهها

آخرین و بروزترین آموزش های آلنداینوست:

قیمت: رایگان!

قیمت: 19.900.000 تومان

قیمت: 49.900.000 تومان با 60 درصد تخفیف : 19.900.000

پیش ثبت نام 5,000,000 تومان

قیمت: 996,000 تومان

قیمت: رایگان!

قیمت: ۱۹,۹۹۶,۰۰۰ تومان

قیمت: ۱۱,۹۹۶,۰۰۰ تومان

قیمت: رایگان!

هزینه پیشثبتنام: رایگان!

مقالات ارز های دیجیتال

درباره ارز های دیجیتال بیشتر بدانید:

بازار کریپتو در ایران تحت تاثیر بی ثباتی اینترنت و محدودیت های دسترسی به اینترنت جهانی قرار گرفته، به طوری که کاربران برای معامله و انتقال رمزارز، راهکارهای جایگزین و ابزارهای غیر متمرکز را جستجو می کنند و این شرایط روی فعالیت بیت کوین و رمزارز ها در کشور تاثیرگذار است. در ادامه با آن بیشتر آشنا می شویم.

دامیننس بیت کوین نشان دهنده سهم بیت کوین از کل ارزش بازار رمزارزها است، یعنی درصدی که ارزش بازار بیت کوین نسبت به مجموع ارزش بازار همه ارزهای دیجیتال دارد، که به عنوان شاخصی برای سنجش احساسات بازار و جریان سرمایه بین بیت کوین و آلت کوین ها استفاده می شود. در ادامه با آن بیشتر آشنا می شویم.

سقوط بیت کوین به کاهش شدید و سریع قیمت این رمزارز اشاره دارد که می تواند کل بازار کریپتو را تحت تاثیر قرار دهد؛ این پدیده ناشی از عوامل اقتصادی، روانی، سیاسی و خبری بوده و شناخت آن به سرمایه گذاران کمک می کند تصمیم های بهتر بگیرند. در ادامه با آن بیشتر آشنا می شویم.

رمزنگاری (Cryptography) علمی است که با استفاده از الگوریتم های ریاضی اطلاعات را به صورت امن رمزگذاری و رمزگشایی می کند تا فقط افراد مجاز به داده ها دسترسی داشته باشند و پایه امنیت تراکنش ها، ارتباطات و ارزهای دیجیتال است. در ادامه با آن بیشتر آشنا می شویم.

بیت کوین در تهران و ایران به عنوان راهی برای مقابله با بی ثباتی اقتصادی و کاهش ارزش ریال اهمیت یافته. کاربران برای حفظ دارایی و نقل و انتقال ارزش از این رمزارز غیرمتمرکز استفاده می کنند و هرچند که محدودیت ها و مقررات خاصی نیز وجود دارد. در ادامه با آن بیشتر آشنا می شویم.

اندیکاتورهای معاملاتی ابزارهایی هستند که با استفاده از داده های قیمتی و حجم معاملات و محاسبات ریاضی روند بازار و نقاط ورود و خروج آن را نشان می دهند و به تریدرها در تصمیم گیری دقیق کمک می کنند. در ادامه با آن بیشتر آشنا می شویم.

جنگ ها و تنش ها می تواند موجب واکنش های احساسی سرمایه گذاران و نوسانات کوتاه مدت در قیمت بیت کوین شود، هرچند بازار پس از شوک اولیه ممکن است به ثبات نسبی برسد و فرصت های سرمایه گذاری جدید نیز ایجاد شود. در ادامه با آن بیشتر آشنا می شویم.

استخراج یا ماینینگ فرایندی است که تراکنش های رمزارز را تایید و به بلاکچین اضافه می کند، پاداش آن در قالب ارز دیجیتال به ماینرها داده می شود و امنیت شبکه های غیرمتمرکز مانند بیت کوین را تضمین می کند. در ادامه با آن بیشتر آشنا می شویم.

بیت کوین یک دارایی دیجیتال غیرمتمرکز و مبتنی بر بلاک چین است که بدون نیاز به بانک یا واسطه فعالیت می کند، می تواند به عنوان پول یا ذخیره ارزش استفاده شود و روی آن سرمایه گذاری کرد. در ادامه با آن بیشتر آشنا می شویم.

دسترسی به کیف پول ارز دیجیتال ممکن است با مشکلاتی مثل همگام سازی نادرست، نسخه قدیمی نرم افزار، اتصال اینترنت ضعیف یا فیلترینگ مواجه شود. با بررسی نسخه، به روزرسانی و بازیابی صحیح می توانید مشکل را رفع کنید. در ادامه با آن بیشتر آشنا می شویم.